ケーススタディー

ケーススタディー

相続税が得になる様々な特例 遺族が行う手続きガイド⑯

相続税には課税価格の減額や税額控除など、相続税が得になる特例がいくつかあります。

ただし、相続税の申告書を提出しないと受けられないなど、特例を受けるにはいろいろな要件もあるので注意しましょう。

小規模宅地等の特例

故人が自宅やお店などに使っていた土地は、一定の面積まで評価額が8割または5割減額されます。

この小規模宅地等の特例を受けるには、要件がいろいろあります。

対象になる土地は「自宅用」「店舗や事業用」「賃貸用」となっており、一定の面積までという制限もあります。

また、対象者は決まった人だけであり、要件に当てはまる人が相続しないと特例の適用を受けられません。

自宅用は、故人の配偶者、故人と同居していた親族(持ち続け、住み続けること)、それらがいない場合のみ、故人と別居していた親族(ただし、相続開始前3年以内に自分または配偶者の持ち家に住んでいなかった場合に限る)。

店舗や事業用及び賃貸用は、故人の親族(持ち続け、事業を続けること)

また相続後に「持ち続け」「住み続け」「事業を続け」なければならないのは、相続税の申告期限である亡くなってから10か月後までです。

その後は売っても引っ越しをしても、廃業をしてもよいことになっています。

小規模宅地の特例を使うには、忘れてはいけないことがあります。

「相続税の申告書」を提出することと、申告期限までに「遺産分割協議書」をまとめることです。

要件を満たす人が相続したときにしか、この特例は使うことができません。

つまり、相続税の申告期限までに、誰がその土地を相続するのかを決めなければならないのです。

仮に、故人の財産全てについての遺産分割協議がまとまらなくても、特例の対象になる土地だけでも誰が相続するのかが決まれば、特例は使うことができます。

これを一部分割といいます。

他にも小規模宅地等の特例には、細かい要件が多いので、必ず税理士に確認しましょう。

他にも様々な特例があります

・配偶者の税額軽減・・・配偶者は、1億6,000万か法定相続分のどちらか大きい金額までの財産なら、相続税がかからずに相続できます。

・贈与税額控除・・・故人から、相続開始前3年以内に生前贈与で財産をもらったときに納めた贈与税は、相続税から差し引くことができます。

・相次相続控除・・・10年以内に2回以上の相続があった場合には、1回目のときにかかった相続税の一部を、2回目の相続税から差し引くことができます。

相続税の負担が重くなる特例

相続税の2割加算

遺言書を作成すれば、相続人以外の人に財産を渡すことが可能です。

ただし、配偶者・子ども・親以外の人が財産をもらった場合、相続税は2割増しになります。

また「子ども」には養子も含まれますが、孫を養子にした場合には、例外的に2割加算の対象となりますので注意しましょう。

このように、個々の事情を考慮して、相続税には軽減・加算措置があります。

後々のトラブルを防ぐため、そして相続税対策のためにも遺言で意思を明確にしておくことも必要です。

どの遺産を誰が受け継ぐかなど予め決まっていた方が、相続税対策を立てやすくなるのです。

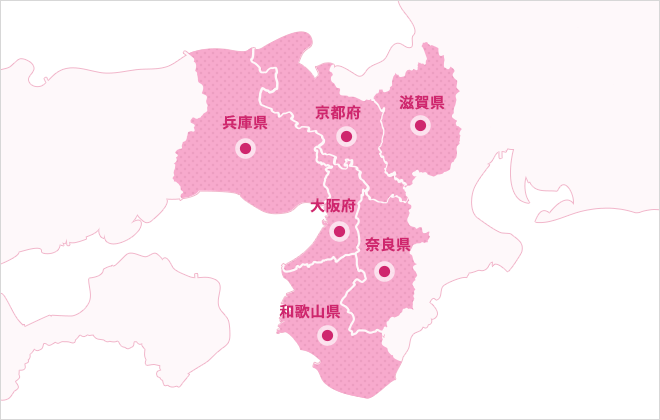

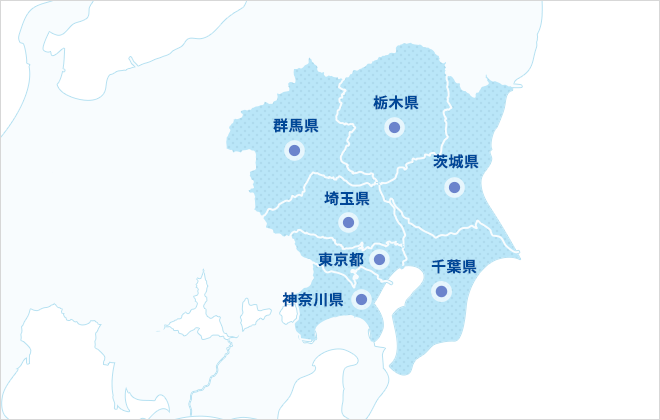

area対応エリアについて

マレリークは関西は大阪府を中心に、京都府、兵庫県、滋賀県、奈良県、和歌山県に対応しています。関東は東京を中心に、千葉県、茨城県、栃木県、埼玉県、神奈川県、群馬県に対応しています。

大阪府は緊急対応しています。孤独死や遺品整理、特殊清掃等、緊急のお困りごとにサポートします。遺品整理の価格、対応面は満足度100%アップを目指しています。ご遺族の方のお役に立てますよう遺品整理マレリークは24時間体制でサポートいたします。

東京都は緊急対応しています。孤独死や遺品整理、特殊清掃等、緊急のお困りごとにサポートします。遺品整理の価格、対応面は満足度100%アップを目指しています。ご遺族の方のお役に立てますよう遺品整理マレリークは24時間体制でサポートいたします。

今すぐなら!

現場担当直通ダイヤルへお電話ください

080-5789-7510